Приветствую всех читателей бизнес блога «Мое дело». В этой статье я познакомлю Вас с вопросом выбора системы налогообложения для индивидуального предпринимателя. После регистрации Вашей формы собственности данный вопрос, несомненно, встанет перед Вами.

Какой же вид налогообложения нужно выбрать, чтобы не заплатить лишних денег и продолжать дальше эффективно развивать свое дело?

Доступные налоги для ИП.

Для начала разберемся какие налоги может применить ИП в процессе своей деятельности. ИП может использовать любой из списка перечисленных налогов, всего их пять:

1) УСН (упрощенка);

2) ПСН;

3) ОСНО;

4) ЕНВД;

5) ЕСХН.

Получается, что ИП могут применять любую из существующих в РФ систем налогообложения. Система налогообложения ПСН разработана только для ИП и может быть доступна только им. Так что получается выбор у индивидуальных предпринимателей максимально большой в сравнении с другими формами собственности в бизнесе.

Что влияет на выбор системы налогообложения для ИП?

В каждом отдельном случае лучший выбор системы налогообложения может отличаться, в зависимости от определенных факторов. Перечислим основные моменты, которые повлияют на выбор системы налогообложения:

1) Вид деятельности зарегистрированного ИП.

Это первое, с чего стоит начать анализ. Дело в том, что у разных систем налогообложения уже изначально имеется утвержденный список по видам деятельности, к которым можно применить тот или иной налог.

Есть и универсальные — ОСНО, УСН. Эти два вида системы налогообложения можно применить абсолютно к любому виду деятельности индивидуального предпринимателя.

Для других же систем налогообложения есть ограничения по видам деятельности. Организации, вид деятельности которых попадает под эти ограничения придется отказаться от ЕНВД, ЕСХН и патентную систему налогообложения.

2) Ограничения систем налогообложения.

У каждого вида системы налогообложения есть свои требования к облагаемой этим налогом организации (у всех, кроме ОСНО). Ограничения могут быть такие, как: сумма доходов организации, наличие и количество рабочих у предпринимателя, может быть даже по квадратуре помещения, использующегося для ведения бизнеса. При рассмотрении конкретного вида налогообложения Вам нужно подробно изучить эти ограничения и сравнить их сразу на соответствие с Вашим бизнесом.

3) Территориальных фактор

Правила использования некоторых систем налогообложения могут регулироваться в зависимости от местного муниципалитета. В разных регионах России, в разных городах использование некоторых систем налогообложения может отличаться. Поэтому перед использованием конкретного налога, Вам нужно узнать в Вашем ИФНС информацию о том, можно ли применять выбранную систему налогообложения к Вашему виду деятельности.

Индивидуальные предприниматели могут использовать в разных регионах страны только УСН или ОСНО.

4) НДС при выборе системы налогообложения.

НДС — это налог на добавленную стоимость. Платить его нужно только в системе налогообложения ОСНО.

Теперь вопрос — нужен ли НДС конкретно в моем случае для бизнеса?

Тут все зависит от Ваших клиентов или покупателей. В некоторых случаях НДС является обязательным. В основном это для бюджетных организаций, юридических лиц. Вам стоит уточнить — попадает ли Ваш бизнес в список организаций, работающих только с НДС.

5. Кассовый аппарат.

В Вашей организации будет использоваться кассовый аппарат? Если нет — Вам подойдет ЕНВД или ПСН, если да — то все остальные виды налогов. УСН, ЕСХН и ОСНО требуют наличие кассы.

6. Расходы в процессе ведения бизнеса

Сумма расходов ИП прямо влияет на выбор системы налогообложения.

Чтобы стало понятно конкретно для Вашего случая — посчитайте размер налога для каждого из видов доступных налогов.

Выбор системы налогообложения для сферы услуг

Тут все зависит от Ваших клиентов. Если бизнес направлен в первую очередь на работу с физическими лицами, то лучше выбрать ЕНВД.

Если основные клиенты — юридические лица лучшим выбором будет УСН 6%.

При совместной работе как с физическими так и с юридическими лицами — нужно совместить ЕНВД и УСН 6%.

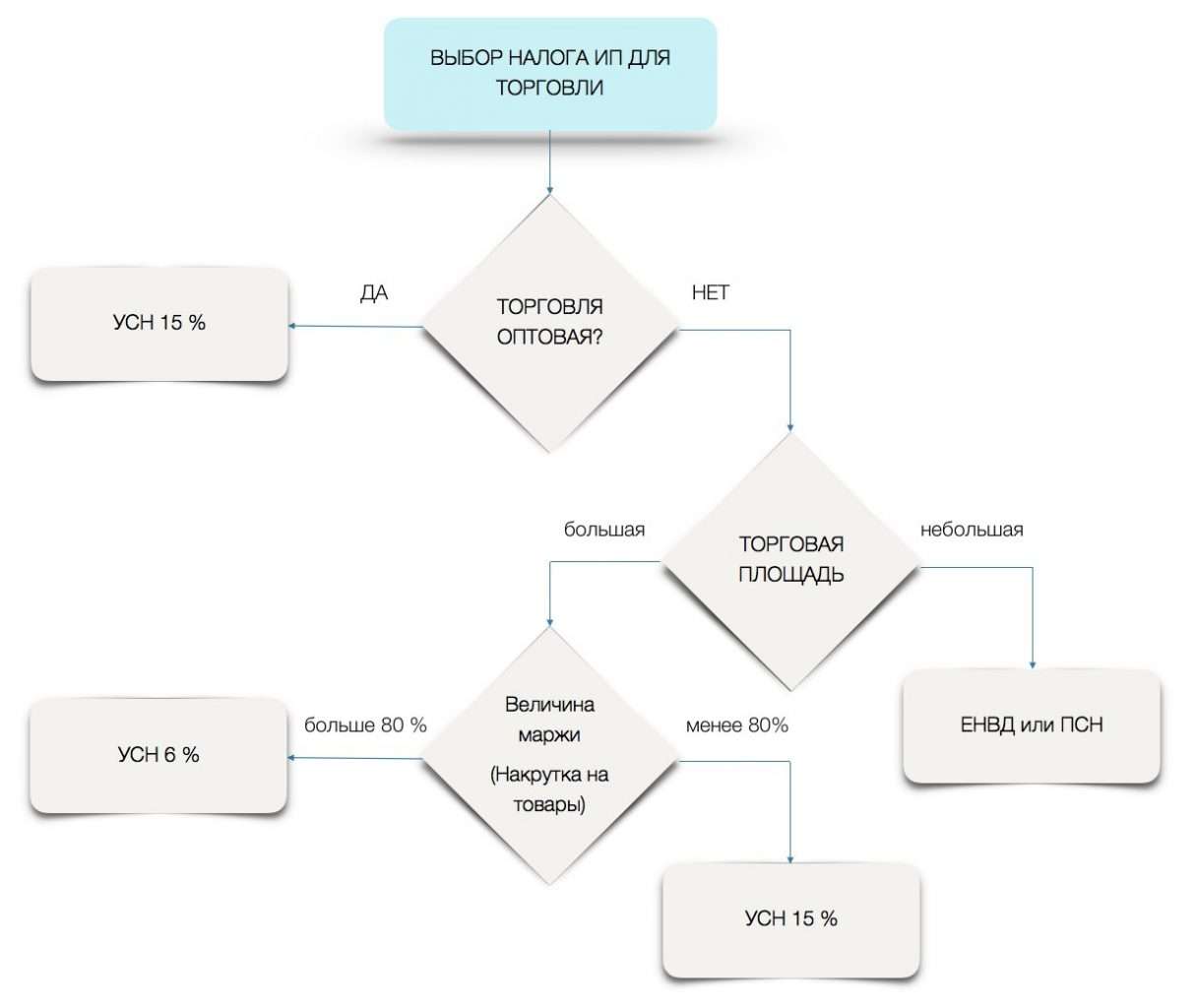

Налогообложения для торговой деятельности.

В сфере торговли разделение идет по опту и рознице, а также по площади торгового помещения.

При оптовой торговле лучшим выбором будет налог УСН 15%.

Для розничной торговле и при небольшой площади торгового помещения (до 30 квадратов) можно выбрать ЕНВД или патентную систему налогообложения. Площадь помещения для торговли превышает 30 квадратных метров и при этом небольшая накрутка на товары или большие расходы — выбирайте УСН 15%.

Вышеописанная ситуация, но с большой маржей (накрутка на товары выше 80 процентов) — лучший выбор УНС 6%.

Если же в бизнесе большой денежный оборот и при этом большая площадь торгового помещения — лучший выбор будет единый налог на вмененный доход (ЕНВД).

Алгоритм выбора системы налогообложения ИП для торговли:

Выбор системы налогообложения ИП для производства.

Если Ваш бизнес — это производство, рассмотрите УСН 15%. Налог ОСНО так же возможно применить на производстве, особенно на крупном. В ОСНО можно производить много списаний что удобно для данной сферы.

Выбор налога ИП для сельского хозяйства.

Тут все просто, для этих целей специально разработана система налогообложения ЕСХН и это будет самым выгодным вариантом.

Надеюсь все основные моменты, на которые стоит обратить внимание при выборе системы налогообложения я Вам доступно объяснил. Если у Вас остались вопросы — задавайте их в комментариях или наших группах в социальных сетях.