Доброго времени суток всем посетителям бизнес блога «Мое дело». Мы уже говорили о всех существующих в РФ системах налогообложения, кроме ОСНО. Это далеко не простая система и требует углубленных знаний в ведении бухгалтерии. В случае, если Вы новичок в бизнесе и используете в качестве налога ОСНО — лучше поискать и устроить на работу опытного бухгалтера.

Проблема ОСНО в том, что сопровождение занимает много времени и если этим будете заниматься Вы, то не останется времени на бизнес.

Основные положения налога ОСНО

ОСНО расшифровывается как «Общая система налогообложения». Может использоваться еще такое сокращение: ОСН.

При регистрации бизнеса Вы подаете заявление на установление определенного налогового спецрежима. Так вот — без этого заявления к бизнесу сразу будет применяться ОСНО.

Есть такое понятие, как «налоговая нагрузка» — это то, как налоговые платежи влияют на Ваш бизнес, на его финансовое состояние.

При использовании ОСНО налоговая нагрузка будет максимально большая. Основная причина этого — на ОСН несколько налогов.

Налоги ОСНО для индивидуальных предпринимателей

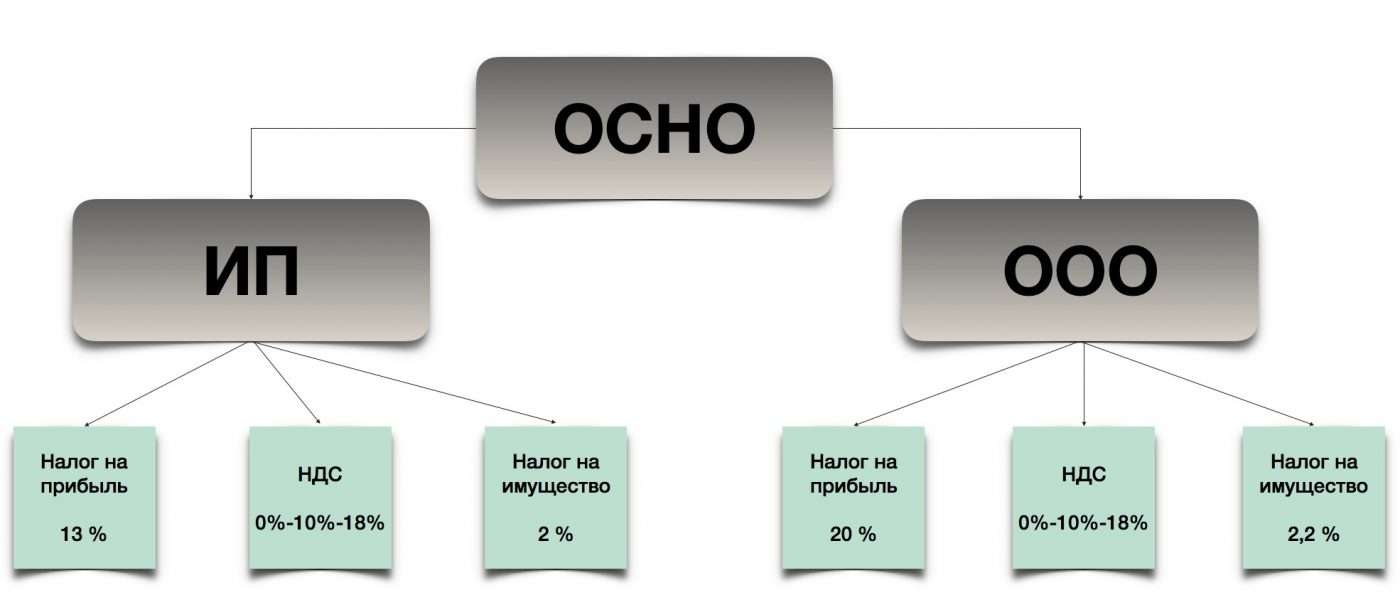

Для ИП у ОСНО определено три налога:

- Налог на прибыль;

2. Налог на добавленную стоимость;

3. Налог на имущество физического лица.

Рассмотрим эти налоги более подробно. В первом случае это не что иное, как налог на доход физ. лица — НДФЛ (13%). Он платится вместо налога на прибыль.

Вторым пунктом идет НДС, он традиционно устанавливается фиксированной процентной ставкой в зависимости от вида деятельности индивидуального предпринимателя. Может быть 0%, 10%, 18%.

Третий налог — это фиксированная ставка 2 %.

Налог ОСНО для ООО

Организации ООО так же платят три вышеописанных налога в ОСНО, но по первому пункту 13% увеличивается до 20%. Второй пункт не меняется, в третьем налоге на имущество ставка вырастает до 2,2%.

Кроме оплаты этих трех налогов в ОСНО существуют еще страховые отчисления в различные социальные фонды — ПФ, ФСС, ФОМС.

Использование налогообложения ОСНО

Для использования ОСН Вам не нужно писать дополнительно никаких заявлений, в случае регистрации новой формы собственности. Данный режим включается автоматически.

Нельзя так же совмещать ОСН с другими налогами, такими как УСН или ЕСХН. Если Ваш бизнес уже работает на этих спец режимах и по какой то необходимости Вам нужно изменить налогообложение на ОСНО — текущие режимы изначально перед переходом нужно закрыть.

ОСН можно совместить со специальными режимами ЕНВД или ПСН.

Вы можете попасть на систему ОСНО и против своей воли — в случае, если текущий режим по каким то причинам перестает подходить под Ваш бизнес — режим автоматически закроется и активируется ОСНО.

Недостатки системы налогообложения ОСНО

Основным недостатком, как уже упоминали выше, является сложность ведения налога, составления отчетности.

Один раз в год Вам нужно будет подавать следующие документы:

- Баланс по форме 1;

- Отчет о финансовых результатах по форме 2;

- Декларация по налогу на имущество;

- Справка 2-НДФЛ;

- Справка 3-НДФЛ для ИП;

- Декларация по земельному, водному, транспортному налогу — для организаций.

Поквартально сдается:

- Декларация по налогу на прибыль;

- Декларация по НДС.

К этому списку можно прибавить подачу сведений о перечислениях в социальные фонды.

Так как наш сайт посвящен для старта бизнеса с нуля — не будем во всех подробностях расписывать ОСНО, а также советовать ее для начала своей деятельности. Есть случаи обоснованного использования ОСНО, но эти случаи довольно уникальны. Для индивидуальных предпринимателей лучше все таки рассмотреть УСН в качестве выбранного налогового режима.